Pensionskasse

Machtkonzentration bei Banken: Was bedeutet das für Ihre Pensionskasse?

Bei der Verwaltung von Pensionskassen-Vermögen zeichnet sich eine Konzentration ab. Stiftungsräte sind nun gefordert, die eigene Lösung zu überprüfen. Doch viele unterschätzen die Situation.

Simon Tellenbach

Funktion Vorsorgespezialist

Beitrag empfehlen

1. März 2024

Der Zusammenschluss der zwei Schweizer Grossbanken betrifft auch die Pensionskassen stark. Der Grund: Die zusammengelegte Bank verwaltet mehr als ein Viertel aller Vermögen in der zweiten Säule, wie aktuelle Schätzungen zeigen. Das ist ein Klumpenrisiko für die Ersparnisse der Mitarbeitenden – und eine alarmierende Situation. Davon betroffen sind vor allem firmeneigene Pensionskassen.

Darum sollten Stiftungsräte jetzt handeln und das Risiko besser streuen. Denn sie sind nicht nur für die Aufsicht über die Geschäftsführung verantwortlich, sondern auch für die Anlage des Pensionskassen-Vermögens. Und sie müssen das finanzielle Gleichgewicht sicherstellen und Risiken gut diversifizieren.

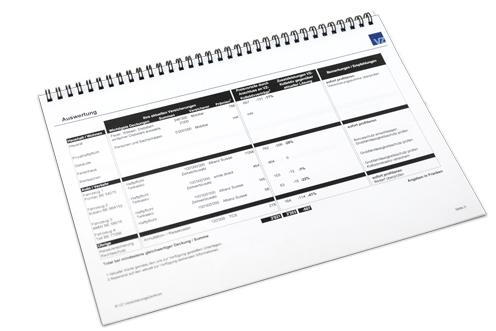

Tipp: Viele unterschätzen die aktuelle Situation. Prüfen Sie daher Ihre Lösung genau und holen Sie eine Zweitmeinung ein. Möglich ist das zum Beispiel mit dem PK-Check des VZ (siehe links). Der Check bietet einen guten Anhaltspunkt, wie es der eigenen Pensionskasse geht. Anhand eines Ampelsystems sehen Sie, wo Handlungsbedarf besteht.

Kleinere und firmeneigene Pensionskassen unter Druck

Dazu kommen weitere Herausforderungen, die vor allem kleineren und firmeneigenen Pensionskassen zusetzen. Das sind die Gründe:

- Regulierung: Die Regulierung nimmt weiter zu – und damit auch die Verwaltungskosten. Anders als grosse Pensionskassen können kleine diese Kosten nicht auf mehr Versicherte verteilen.

- Lebenserwartung: Die meisten Pensionskassen werden auch künftig mit jedem neuen Rentenbezüger Verluste machen. Die Gründe dafür sind die steigende Lebenserwartung und der zu hohe BVG-Umwandlungssatz.

- Nachschub: Weil die geburtenstarke Generation der Babyboomer ins Rentenalter kommt, verschärft sich das Problem. Kleine Pensionskassen mit einem hohen Rentenanteil sind oftmals kaum sanierungsfähig, da die wenigen aktiven Versicherten die Pensionierungsverluste und das Anlagerisiko tragen müssen.

Alternativen zur firmeneigenen Pensionskasse

Merkblatt

Arbeitgeber und PK-Verantwortliche müssen einen Ausweg finden. Viele haben sich darum an eine Sammelstiftung angeschlossen. Für einige Firmen ist diese Lösung tatsächlich der richtige Weg. Sie verbessern so ihre Risikofähigkeit und senken die Kosten für Risikoabsicherung und Verwaltung deutlich. Das ist auch der Grund, weshalb sich die Anzahl Pensionskassen in den letzten 15 Jahren halbiert hat.

Es gibt drei Arten von Sammeleinrichtungen (Grafik). Die Modelle unterscheiden sich vor allem bezüglich der Mitsprache auf Kapitalanlagen und die damit verbundenen Anlage- und Sanierungsrisiken.

Tipp: KMU-Inhaber und PK-Verantwortliche sollten sich gut über die verschiedenen Modelle informieren. Nicht jedes Modell passt zu allen Firmen. Oft ist entscheidend, ob und zu welchen Bedingungen eine Stiftung die Rentner übernimmt. Je nachdem fallen enorme Kosten an, damit die Rentner von der neuen Sammelstiftung übernommen werden. Das Merkblatt zeigt Ihnen, welche Alternativen Sie zur firmeneigenen Pensionskasse haben.

Sie möchten wissen, wie es wirklich um Ihre Pensionskasse steht? Im PK-Check analysieren die VZ-Experten Ihre Vorsorgeeinrichtung kostenlos und zeigen Ihnen, wo Handlungsbedarf besteht. Oder möchten Sie Alternativen zur firmeneigenen Pensionskasse kennen lernen? Das kostenlose Merkblatt hilft Ihnen weiter. Oder sprechen Sie mit einer Fachperson im VZ in Ihrer Nähe.

Lernen Sie unser Angebot kennen

-

-

Alternativen zur firmeneigenen Pensionskasse

Merkblatt

-