Non prenda il pensionamento alla leggera

Chi vuole vivere bene dopo il pensionamento deve organizzarsi autonomamente per il proprio futuro e prendere importanti decisioni a tempo debito.

Raccomandare l’articolo

All’arrivo della tanto agognata pensione, in molti cadono dalle nuvole: sono quelli che ancora credono di essere tutelati a sufficienza, che i media ingigantiscono il problema e che prima o poi una soluzione spunterà fuori. Questa noncuranza è davvero allarmante: ognuno è responsabile affinché una soluzione spunterà fuori. Confrontarsi con il pensionamento a tempo debito è diventato, ora più che mai, fondamentale. In troppi però iniziano ad occuparsene troppo tardi: cosa sottovalutano?

Qualità di vita dopo il pensionamento

Le rendite erogate da AVS e cassa pensioni coprono solo il 60 percento dell’ultimo salario percepito – l’altro 40 percento si dilegua di colpo. Tuttavia, per mantenere l’abituale tenore di vita sarebbe necessario fino al 90 percento. Tale lacuna reddituale va assolutamente colmata con i propri risparmi, accumulati a tempo debito.

Consiglio: inizi a risparmiare per tempo. Particolarmente adatti allo scopo sono i piani di risparmio in ETF. Questi le permettono di costituire un capitale versando anche solo piccole somme. Riscatti volontari in cassa pensioni e versamenti nel pilastro 3a sono altre ottime misure di risparmio. Una soluzione 3a in titoli, molto più remunerativa di un conto interessi 3a.

Rendite erogate da AVS e cassa pensioni

La lacuna reddituale è destinata a diventare sempre più significativa, perché remunerazione minima e aliquote di conversione sono in calo costante. Pertanto, anche le rendite attese si ridimensionano in proporzione. Come se non bastasse, tra le rendite attese e quelle effettive vi è una voragine. In concreto: nel 2011, un 55enne con un salario annuo pari a 120’000 franchi poteva ancora aspettarsi una rendita complessiva annua di 68’240 franchi – come dimostra un’analisi di VZ. Oggi, a 65 anni, riceverà però solo 60’310 franchi all’anno – cioè 7930 franchi in meno rispetto a quanto poteva aspettarsi in base ai parametri allora vigenti.

Consiglio: in genere, le uscite dopo i 64/65 anni restano invariate – o addirittura aumentano. Il capitale proprio destinato a migliorare il reddito va consumato gradualmente, in base a una pianificazione mirata, per farlo bastare fino a tarda età.

Divida il suo patrimonio in una parte di consumo e una di crescita. Per la prima, calcoli l’importo necessario per vivere nei primi dieci anni. Tale denaro viene investito a breve termine in strumenti molto sicuri e consumato progressivamente. La parte destinata a rendere le garantisce un reddito per i successivi dieci anni e può essere investita, ad esempio, anche in azioni.

Risparmi erogati dalla cassa pensioni

Di norma, la maggior parte del patrimonio si trova nella cassa pensioni. Prima di andare in pensione bisogna scegliere come riscuoterlo: rendita, capitale o la combinazione di entrambe le opzioni. Si tratta di una decisione di portata notevole, a cui molti futuri pensionati arrivano impreparati.

Consiglio: valuti pro e contra. La rendita è garantita a vita; con il capitale resta flessibile e ha tangibili vantaggi fiscali. Metta a punto un piano finanziario e calcoli quanto devono rendere i suoi risparmi. Solo allora può decidere al meglio.

Risparmio fiscale

Ci si rende conto di aver pagato tasse inutilmente elevate quando è ormai troppo tardi. Un esempio concreto per capire la portata della svista: chi riscuote gli averi di cassa pensioni e pilastro 3a è soggetto all’imposta sul versamento di capitale. Per calcolarla, il fisco somma tutti i prelievi eseguiti in un anno – anche quelli del coniuge, almeno nella maggior parte dei cantoni. Ebbene: più elevato è il risultato, maggiore l’onere fiscale.

Legga regolarmente i nostri consigli su AVS, cassa pensioni e 3° pilastro:

Consiglio: riscuota gli averi di cassa pensioni, libero passaggio e pilastro 3a in anni diversi. Così riesce a risparmiare in genere decine di migliaia di franchi.

Indebitamento over 65

In molti cercano di rimborsare il debito ipotecario prima della pensione, poiché partono dal presupposto di poter richiedere, se necessario, un rifinanziamento. Ma le banche, proprio a seguito del reddito più basso, spesso non lo concedono. Anche chi investe in immobili a reddito o in residenze secondarie rischia, dopo la pensione, di non avere più capacità finanziaria.

Consiglio: calcoli costi, utili e rischi. Tenga anche presente che il prezzo delle seconde case può variare parecchio. Gli immobili a reddito sono adatti solo a persone che dispongono di una quantità ingente di liquidi.

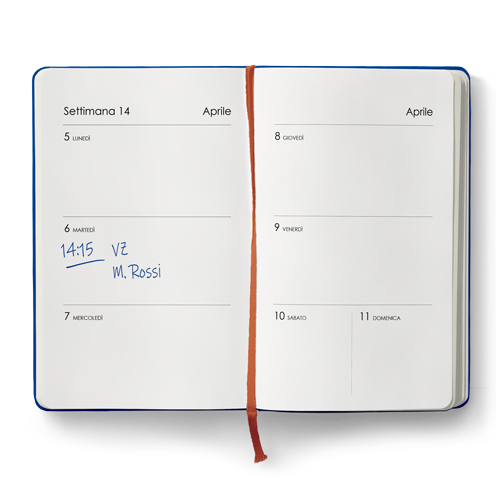

Vuole mantenere il suo tenore di vita anche dopo il pensionamento? Ordini la scheda informativa gratuita Checklist per la pianificazione del pensionamento. Oppure fissi un appuntamento non vincolante presso la succursale VZ di Lugano.