Transmission d'entreprise

Impôts applicables à la vente d’une SA ou d’une SARL

Les propriétaires d’une société de capitaux ne paient pas d’impôts sur le gain de la vente de leurs actions ou parts sociales – sauf si la transaction remplit les critères d’une liquidation partielle directe ou indirecte, ou d’une transposition.

Roger Hofstetter

Fonction Expert en transmission d’entreprise

Recommander l'article

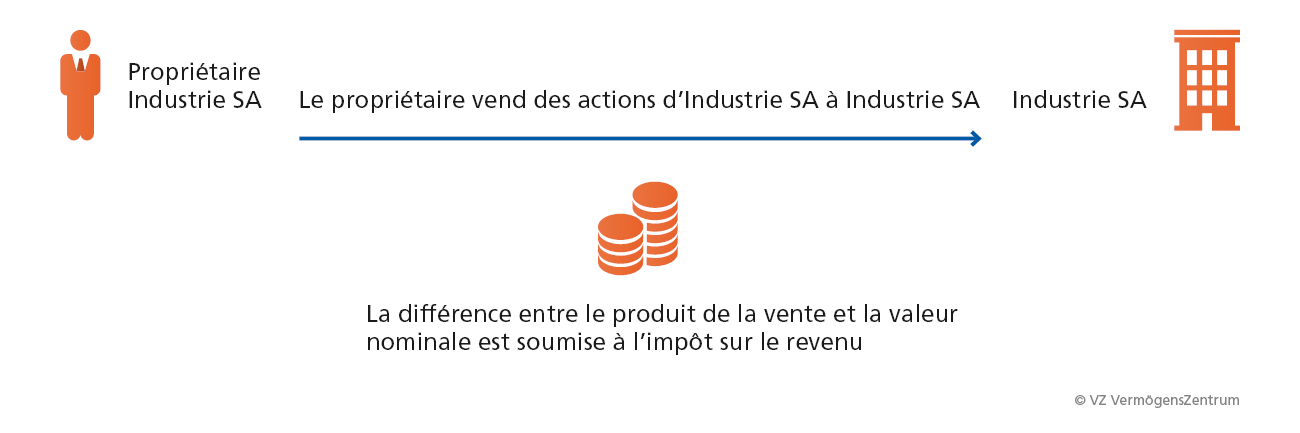

Liquidation partielle directe

Si le propriétaire vend une partie des actions provenant de sa fortune personnelle à l’entreprise, la SA devient propriétaire de ses propres actions. Dans certains cas, le vendeur est tenu payer des impôts sur le revenu sur la différence entre le prix de vente (conforme au marché) et la valeur nominale des actions vendues.

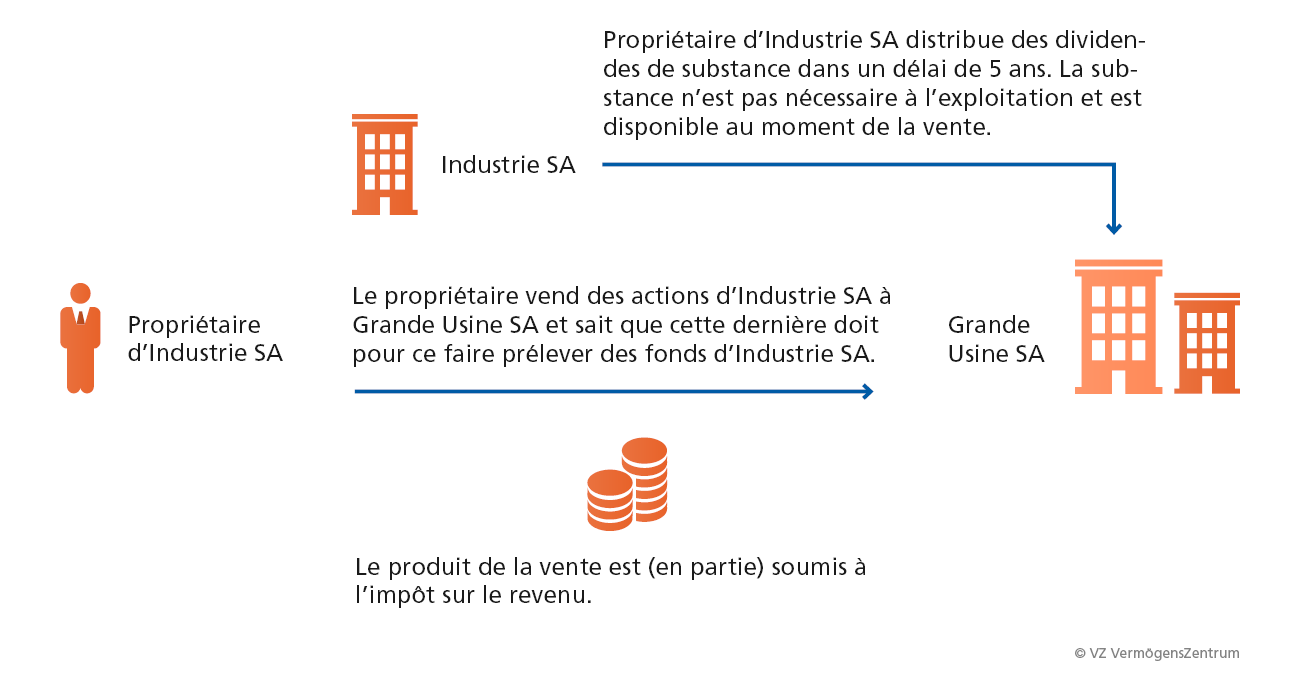

Liquidation partielle indirecte

Lorsque les cinq critères ci-après sont tous remplis, l’administration fiscale qualifie la transaction de liquidation partielle indirecte, si bien que le produit de la vente n’est pas exonéré d’impôt ou ne l’est qu’en partie:

- Une participation privée est vendue (p. ex. actions de sa propre entreprise)

- L’acheteur est une personne morale (p. ex. une autre entreprise) ou un indépendant et déclare la participation comme fortune commerciale.

- La participation vendue représente au moins 20% du capital de l’entreprise (p. ex. au moins 20% des actions d’une SA).

- La substance non nécessaire à l’exploitation est distribuée dans les cinq années suivant la vente (p. ex. liquidités excédentaires). Cette substance existait au moment de la vente.

- Le vendeur sait que de telles distributions sont nécessaires pour financer le prix d’achat (p. ex. parce que l’acheteur n’aurait pas autrement d’apports suffisants pour le financement).

Dans quel contexte s’inscrit cette réglementation complexe? En Suisse, il est possible de faire valoir la réduction pour participations qui permettrait, par exemple, à Grande Usine SA de ne pas payer d’impôts sur les dividendes d’Industrie SA. Grande Usine SA pourrait toucher les dividendes en franchise d’impôt et les transférer au propriétaire initial pour rembourser le prix d’achat. En fait, le propriétaire d’Industrie SA pourrait percevoir les liquidités de l’entreprise en franchise d’impôt au lieu de les distribuer préalablement sous forme de dividendes. Cette pratique doit être examinée sous l’angle de la liquidation partielle indirecte. Le régime de la liquidation partielle indirecte permet de lutter contre cette pratique.

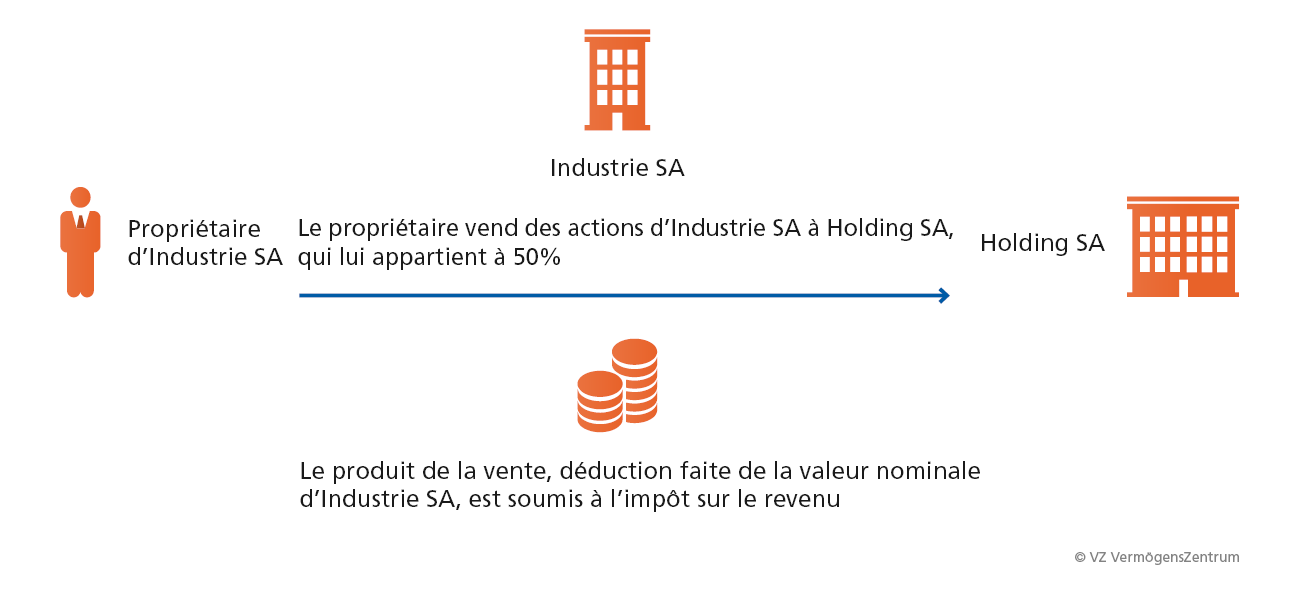

Transposition

La transposition désigne le fait, pour une personne, de vendre des actions de sa fortune privée à une entreprise qui lui appartient. Les circonstances et les objectifs sont les mêmes que dans le cas de la liquidation partielle indirecte. Le vendeur s’efforce généralement aussi d’échapper à l’impôt qui s’applique sur les dividendes distribués.

Il y a transposition lorsque les trois critères ci-après sont remplis. Le vendeur doit alors déclarer la différence entre la valeur nominale et le prix de vente en tant que revenu:

- Une participation privée est vendue (p. ex. actions de sa propre entreprise).

- L’acheteur est une entreprise dans laquelle le vendeur détient une participation d’au moins 50%.

- Le prix de vente est supérieur à la valeur nominale.

L’exemple suivant illustre le motif de cette réglementation: Industrie SA dispose de 2 millions de francs de liquidités. Le propriétaire d’Industrie SA vend ses actions pour 2 millions de francs à Holding SA qui lui appartient à 100%. Holding SA n’a pas à payer le prix d’achat immédiatement: le vendeur du paquet d’actions laisse le produit de la vente sous forme de prêt au sein de Holding SA.

Compte tenu de la réduction pour participations, Holding SA ne verse pas d’impôts sur les dividendes d’Industrie SA. Industrie SA pourrait donc distribuer les 2 millions de francs en franchise d’impôt à Holding SA qui s’en servirait pour rembourser le prêt. Le propriétaire aurait ainsi pu transférer les 2 millions de francs en franchise d’impôt d’Industrie SA dans sa fortune privée, ce qu’empêche la réglementation sur la transposition.

Découvrez notre offre

-

Conseils essentiels d’optimisation fiscale pour les entrepreneurs

Fiche technique

-

Check-list: comment préparer la transmission de mon entreprise

Fiche technique

-

Premier entretien sans frais

Rendez-vous