Transmission d'entreprise

Optimiser fiscalement la vente d’une SA ou d’une Sàrl

De nombreux entrepreneurs n’exploitent pas le potentiel d’économie dont ils disposent en matière d’impôts lorsqu’ils transmettent leur entreprise.

Roger Hofstetter

Fonction Expert en transmission d’entreprise

Recommander l'article

13 janvier 2025

Deux possibilités s’offrent aux entrepreneurs qui vendent une SA ou une Sàrl à des tiers. Ils cèdent soit tous les éléments de la raison de commerce en même temps que les actions ou les parts sociales (share deal), soit uniquement certaines valeurs patrimoniales (asset deal). Dans le cadre d’un share deal, le gain en capital résultant de la vente n’est, sauf exceptions, pas soumis à l’impôt sur le revenu et aux cotisations sociales.

Comment réussir la vente de votre entreprise

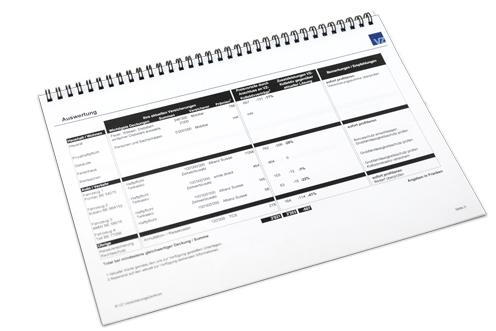

Fiche technique

Si l’entreprise ne s’est toutefois pas préparée (suffisamment) à la transmission, la vente devra se faire sous le régime de l’asset deal, qui implique des impôts élevés. De nombreuses entreprises disposent d’actifs non nécessaires à l’exploitation, par exemple des liquidités excédentaires ou des biens immobiliers non liés à l’entreprise, que les acquéreurs ne souhaitent généralement pas reprendre.

Exemple: un entrepreneur en bâtiment a systématiquement investi ses bénéfices dans l’immobilier ces dernières décennies. La valeur des immeubles est désormais nettement plus élevée que celle de l’exploitation opérationnelle. Si le vendeur et l’acheteur conviennent que ce dernier reprendra, au sein d’une société nouvellement créée, les machines de construction, les clients et les mandats en cours, des impôts sur le bénéfice seront dus sur le prix de vente obtenu. Si le vendeur souhaite ensuite retirer le capital de l’entreprise, il devra s’acquitter des impôts sur le revenu frappant les dividendes.

Retirer suffisamment tôt le capital non nécessaire à l’exploitation

Percevoir suffisamment tôt les actifs non nécessaires à l’exploitation permet d’économiser plusieurs milliers de francs d’impôts selon le canton. L’idéal est de combiner le retrait échelonné avec des rachats dans la caisse de pension, car ils sont déductibles du revenu imposable.

En optimisant sa solution de caisse de pension, on peut réaliser des économies d’impôts non négligeables. En augmentant les cotisations d’épargne dans le plan de prévoyance et en se versant un salaire plus élevé, les entrepreneurs peuvent accroître considérablement leur potentiel de rachat. Ils doivent donc aussi examiner le rapport entre le salaire et le dividende.

En raison du délai de blocage de trois ans qui existe entre le moment du rachat et celui du retrait du capital, il est recommandé de planifier et d’effectuer des prélèvements à un stade précoce ou de retirer plus rapidement le capital de l’entreprise.

Découvrez notre offre

-

Trouvez le bon conseiller pour la vente de votre entreprise

Fiche technique

-

Premier entretien sans frais

Rendez-vous

-