Caisse de pension

Caisse de pension: assurance complète ou fondation collective semi-autonome

Au cours de ces dernières années, les assurances complètes pour les entreprises et les assurés ont considérablement renchéri. C’est la raison pour laquelle nombre de PME quittent leur caisse de pension pour s’affilier à une fondation collective semi-autonome.

Yannick Yersin

Fonction Responsable clientèle d’entreprises

Recommander l'article

10 janvier 2023

Seuls les assureurs vie proposent des assurances complètes. L’assureur vie garantit les avoirs de vieillesse et la rémunération minimale légale des avoirs de vieillesse obligatoires. L’assurance complète couvre ainsi le risque encouru par les employeurs et les assurés de devoir assumer les coûts d’assainissement en cas de découvert.

Lisez régulièrement nos conseils sur l’AVS, la caisse de pension et le 3e pilier:

Cette garantie a toutefois un prix: comme les assureurs vie doivent constituer des provisions de fonds propres pondérés en fonction du risque, les avoirs de prévoyance sont placés de manière très conservatrice. La part d’actions est souvent inférieure à 5%. Les assurés ne peuvent donc compter que sur une rémunération modeste qui dépasse à peine le taux d’intérêt minimum légal, même durant les bonnes années boursières.

L’assurance complète sous pression

En outre, les provisions obligent les assureurs complets à affecter une partie du rendement de la part surobligatoire au financement des garanties dans la part obligatoire. Cette redistribution n’est pas conforme à la loi sur la prévoyance professionnelle.

Classement des caisses de pension 2025

Étude

Les effets cumulés des taux bas, de l’augmentation de l’espérance de vie et des restrictions en matière d’investissements ne permettent pratiquement pas à un assureur complet de dégager le rendement nécessaire au financement des garanties complètes. Les réactions des assureurs sont diverses et variées. Certains appliquent des critères d’admission plus sélectifs. D’autres exigent des primes de risque peu attrayantes, inadaptées au marché ou ne proposent plus d’assurance complète.

Les PME devraient opter pour une fondation collective semi-autonome

Auprès d’une fondation collective semi-autonome, les entreprises affiliées et leurs employés assument le risque d’investissement, mais profitent aussi des opportunités: une bonne performance permet de rémunérer les avoirs de vieillesse des assurés à un taux plus élevé.

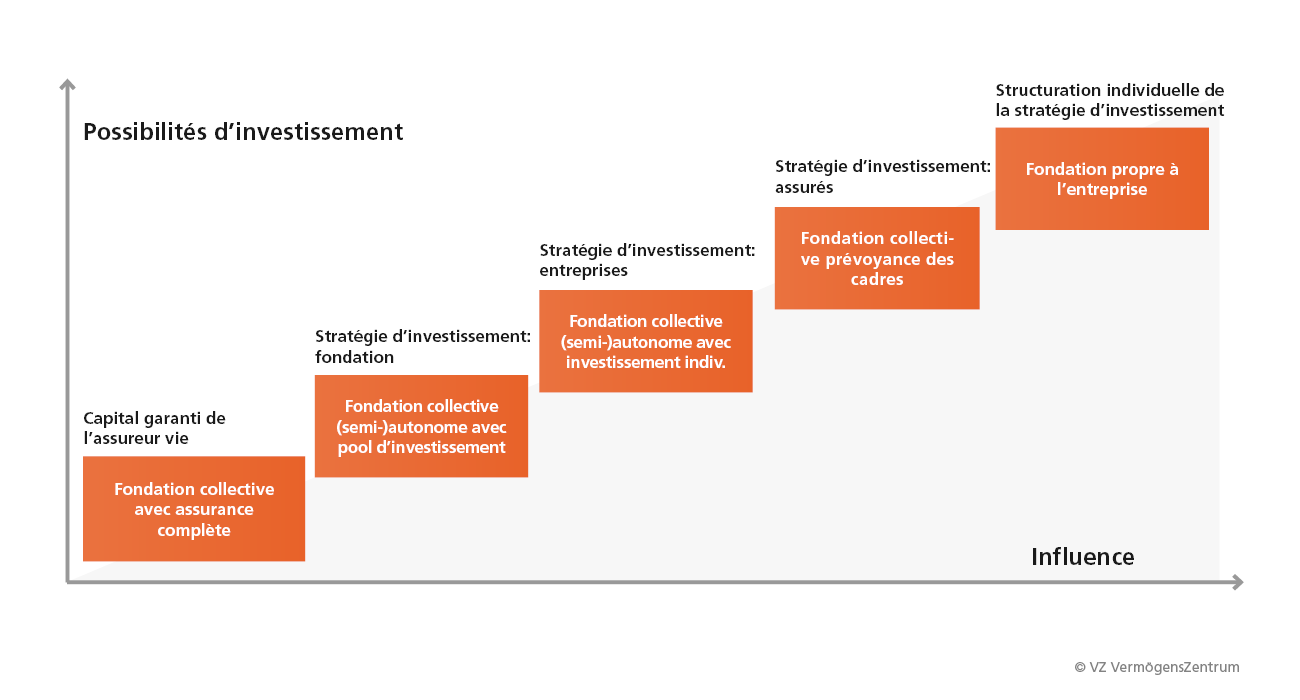

En fonction de la fondation collective, le conseil de fondation, l’entreprise affiliée ou les assurés déterminent la stratégie d’investissement:

Dans les fondations collectives semi-autonomes avec pool d’investissement, le conseil de fondation détermine la stratégie d’investissement pour toutes les entreprises affiliées. Ce modèle présente l’inconvénient qu’une partie du rendement généré est affectée aux réserves collectives jusqu’à ce que le degré de couverture de la fondation collective atteigne le montant cible. Si une PME résilie son contrat d’affiliation, elle ne bénéficiera pas automatiquement de l’éventuel excédent de couverture. Les assurés perdent également leurs réserves s’ils quittent la caisse de pension lorsqu’ils prennent leur retraite ou changent d’emploi.

Dans une fondation collective avec placements individuels telle que VZ Fondation collective LPP, chaque entreprise affiliée décide quels risques de placements elle souhaite prendre en fonction de son profil de risque. Cette approche permet d’éviter les subventions croisées et la dilution entre entreprises. Si une entreprise affiliée résilie le contrat d’affiliation, elle emporte avec elle un excédent de couverture. En cas de découvert, les prestations de sortie des assurés sont réduites en conséquence.

Un plan de prévoyance 1e permet aux assurés de décider eux-mêmes comment investir leur avoir de prévoyance sur les parts de salaire dépassant 132'300 francs. Dans le cadre d’un plan 1e auprès de VZ Fondation collective, les assurés décident eux-mêmes quand investir, ils peuvent à tout moment changer de stratégie de placement, investir dans des produits indiciels avantageux et surveiller en ligne l’évolution de leur fortune de prévoyance. À la retraite ou en cas de changement d’emploi, ils reçoivent l’intégralité du montant que leur capital a dégagé jusqu’à cette date.

Aperçu des modèles

Découvrez notre offre

-

Les formes de fondations collectives

Sammelstiftungen: Wie KMU eine Pensionskasse finden

Fiche technique

-

Analyse de la caisse de pension

Action

-

Premier entretien sans frais

Rendez-vous