Transmission d'entreprise

Impôts élevés sur les immeubles faisant partie de la fortune commerciale

Les immeubles faisant partie de la fortune commerciale sont souvent un frein dans la quête d’un repreneur. Les acquéreurs potentiels n’ont généralement pas suffisamment de capital pour financer un bien immobilier en plus de l’entreprise. C’est la raison pour laquelle les vendeurs devraient préalablement transférer l’immeuble dans leur fortune privée. Ce faisant, la facture fiscale peut être salée.

Roger Hofstetter

Fonction Expert en transmission d’entreprise

Recommander l'article

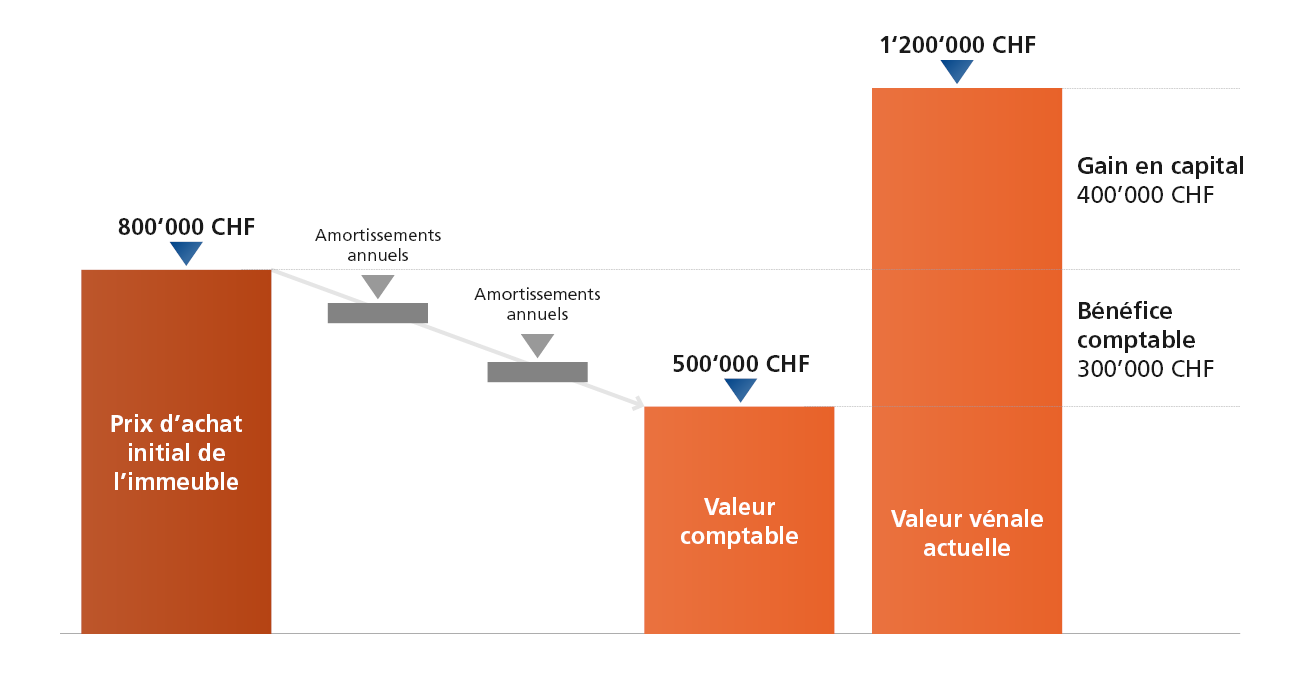

Le transfert d’un immeuble de la fortune commerciale à la fortune privée s’accompagne généralement de la dissolution des réserves latentes. Les impôts qui s’appliquent à la différence entre la valeur comptable et la valeur vénale peuvent être particulièrement élevés si l’immeuble a été amorti au fil des ans et a gagné beaucoup de valeur depuis son acquisition.

La newsletter spéciale PME vous montre comment optimiser votre caisse de pension, vos assurances et votre succession:

La Confédération et les cantons imposent le bénéfice comptable dégagé lors du transfert avec les autres bénéfices de l’entreprise ou, dans le cas de sociétés de personnes, avec les autres revenus provenant de l’activité lucrative indépendante. Le bénéfice comptable correspond à la différence entre le prix d’achat initial de l’immeuble et la valeur comptable au bilan.

Évaluation de l’impôt dans le cas du transfert d’un immeuble

En revanche, la plus-value depuis l’achat est considérée par l’administration fiscale comme un gain en capital (produit de la vente minoré des coûts d’investissement) imposé différemment selon les cantons. Dans les cantons appliquant un système moniste, les gains en capital sont soumis à l’impôt sur les gains immobiliers. Dans le cas des sociétés de capitaux, cet impôt est dû au moment du transfert, dans la mesure où cette opération constitue une mutation, alors que dans le cas des sociétés des personnes, il n’est exigible qu’au moment de la vente de l’immeuble. Ce système dit «moniste» est en vigueur dans les cantons ZH, BE, UR, NW, BS, BL, TI et JU.

Les autres cantons et la Confédération appliquent le système dualiste: le bénéfice total, dont fait aussi partie la plus-value, est soumis avec les autres bénéfices de l’entreprise à l’impôt sur le bénéfice (sociétés de capitaux) ou à l’impôt sur le revenu (sociétés de personnes). Toutefois, les propriétaires de sociétés de personnes peuvent demander une imposition différée. Dans ce cas, le gain en capital n’est déclaré qu’à la vente, et non pas au moment du transfert, comme dans le système moniste.

Succession et transmission: ce que les entrepreneurs doivent anticiper

Fiche technique

Mais attention, une imposition différée peut se traduire par une charge fiscale plus importante. Dans certaines conditions, les propriétaires de sociétés de personnes peuvent bénéficier de l’imposition privilégiée du bénéfice de liquidation lors de la transmission de leur entreprise. Si le chef d’entreprise demande à différer l’impôt, il perd ce privilège.

Le gain en capital dégagé sur la vente de l’immeuble est alors comptabilisé au barème ordinaire, plus élevé, de l’impôt sur le revenu ordinaire.

La possibilité d’imposition différée n’existe pas pour les sociétés de capitaux. Par ailleurs, l’actionnaire ou l’associé qui reprend l’immeuble doit également s’acquitter de l’impôt sur le revenu: il est tenu d’inscrire la valeur vénale de l’immeuble (hypothèques déduites) dans la rubrique Dividende de la déclaration d’impôt. Petit exemple: le dirigeant rachète à l’entreprise l’immeuble à la valeur vénale. Les liquidités encaissées par l’entreprise sont redistribuées sous forme de dividende. Mais dans la pratique, le chef d’entreprise ne procède généralement pas au paiement du prix d’achat suivi du versement d’un dividende en numéraire, et tend à distribuer directement un dividende en nature.

Certains cantons prélèvent des droits de mutation en complément de l’impôt sur le bénéfice ou sur les gains immobiliers. Dans les autres cantons, les émoluments du registre foncier à payer lors du changement de propriété sont généralement plus élevés.

Les indépendants doivent également verser des cotisations AVS d’environ 10% en plus des impôts sur le bénéfice comptable et le gain en capital.

Conseil: certains cantons acceptent le transfert au coût d’investissement ou à la valeur administrative. En demandant un ruling fiscal, vous obtenez un aperçu clair de la valeur de transfert et pouvez, dans certains cas, réduire significativement votre charge fiscale.

Découvrez notre offre

-

Comment réussir la vente de votre entreprise

Fiche technique

-

Premier entretien sans frais

Rendez-vous

-

Conseils essentiels d’optimisation fiscale pour les entrepreneurs

Fiche technique