Rückversicherung für Pensionskassen: Optimaler Schutz zum besten Preis

Der Stiftungsrat einer Pensionskasse muss periodisch prüfen, ob die abgeschlossenen Rückversicherungsverträge konkurrenzfähig sind. Prämieneinsparungen könnten entweder für tiefere Beiträge von Arbeitgeber und Arbeitnehmern sorgen oder für bessere Leistungen verwendet werden. Für Pensionskassen kommen vor allem eine vollständige Rückversicherung oder eine Stop-Loss-Deckung in Frage.

Beitrag empfehlen

Risiken selber tragen oder versichern?

Der Stiftungsrat muss periodisch prüfen, welche Risiken die Pensionskasse selber tragen will und kann, und welche sie rückversichert. Die Grundlage für diesen Entscheid liefert das versicherungstechnische Gutachten, das der Stiftungsrat regelmässig bei ihrem PK-Experten in Auftrag geben muss.

Nur sehr grosse Pensionskassen können ihre Risiken zu hundert Prozent selbst tragen. Auch grosse Pensionskassen oder Sammelstiftungen übertragen Spitzenrisiken an Rückversicherer. Das hat auch den Vorteil, die Versicherungskosten zu glätten und zu stabilisieren.

Wenn die Pensionskasse einen Teil ihrer Leistungspflichten auf einen Rückversicherer überwälzt, muss der Stiftungsrat die Rückversicherungverträge periodisch überprüfen.

Lesen Sie regelmässig unsere Tipps zu AHV, Pensionskasse und 3. Säule:

Unterschiedliche Rückversicherungsmodelle

Die proportionale oder Quoten-Rückversicherung übernimmt einen festen Prozentsatz der Leistungen, die eine Pensionskasse an ihre Versicherten auszahlt. Wenn die Quote 100 Prozent beträgt, spricht man von einer vollständigen oder kongruenten Rückversicherung. Mit einer nicht-proportionalen Rückversicherung wälzt eine Pensionskasse nur grosse Schäden ab, die sie nicht oder nur zu höheren Kosten finanzieren kann. Solche Modelle bezeichnet man als Exzedenten- oder Stop-Loss-Verträge.

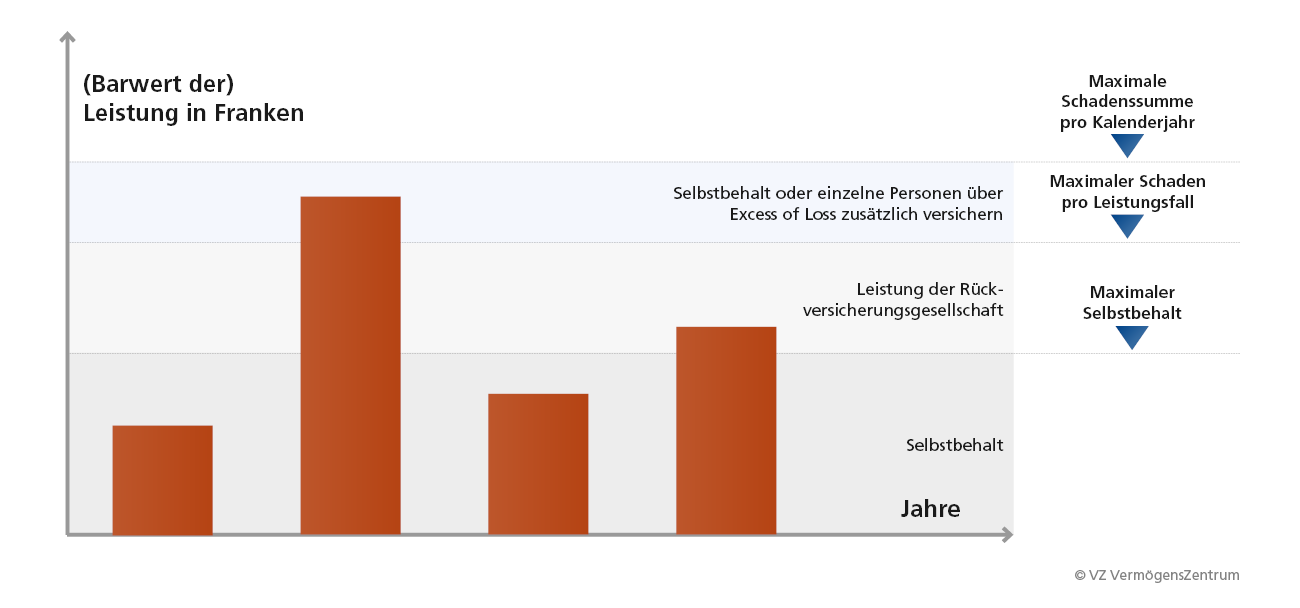

Für Pensionskassen kommen vor allem eine vollständige oder eine Stop-Loss-Deckung in Frage. Mit einer vollständigen Rückversicherung überwälzt die Pensionskasse ihre gesamte Leistungspflicht bei Invalidität oder Tod und/oder ihre gesamten Altersleistungen auf den Rückversicherer. Mit einem Stop-Loss-Vertrag hingegen übernimmt der Rückversicherer nur die Leistungen, die den vereinbarten Selbstbehalt pro Jahr oder pro Einzelrisiko übersteigen.

Der Selbstbehalt einer Stop-Loss-Lösung hängt von der Risikofähigkeit der Pensionskasse ab, denn diesen Betrag muss sie als versicherungstechnische Rückstellung zurücklegen. Die Einnahmen aus den Beiträgen für die versicherten Leistungen kann sie vom Selbstbehalt abziehen.

Beträgt der Selbstbehalt zum Beispiel 1 Million Franken und die jährlichen Beiträge für die Versicherung der Invaliditäts- und Todesfall-Leistungen 100'000 Franken, muss die Pensionskasse also 900'000 Franken zurückstellen.

Stop-Loss-Verträge sehen meistens eine Maximaldeckung pro Versicherungsfall und eine Maximaldeckung für alle Versicherungsfälle eines Jahres vor. Diese Restrisiken muss der Stiftungsrat berechnen und entweder zurückstellen oder zusätzlich mit einer Katastrophen- oder Excess-of-Loss-Deckung absichern. Eine Excess-of-Loss-Rückversicherung eignet sich für sehr hohe Einzelrisiken: Im Gegensatz zur Stop-Loss-Versicherung sind nur Personen mit sehr hohen Risikosummen rückversichert, typischerweise also die Führungskräfte mit den höchsten Einkommen.

Funktionsweise einer Stop-Loss-Rückversicherung

Die Frage, welches Modell besser ist, lässt sich nicht pauschal beantworten. Die wichtigsten Kriterien sind die finanzielle Verfassung der Pensionskasse, die Opportunitätskosten beider Modelle, die Schadenerfahrung – also die laufenden Renten – und die Risikoeinschätzung des Stiftungsrats beziehungsweise des PK-Experten.

Es müssen erstens nicht alle Risiken rückversichert werden und zweitens nicht unbedingt alle gleich. Eine Pensionskasse kann zum Beispiel das Invaliditätsrisiko vollständig rückversichern, während sie das Todesfallrisiko gar nicht oder mit einem Stop-Loss-Vertrag abdeckt.

Kosten vergleichen

Auf den ersten Blick ist die Stop-Loss-Versicherung wesentlich günstiger als die vollständige Rückversicherung. Bei diesem Modell trägt die Pensionskasse aber einen Selbstbehalt, wofür sie zuerst Reserven bilden muss. Auch Risiken wie eine Unterdeckung oder Jahre mit einem ungewöhnlich ungünstigen Schadensverlauf muss man bei diesem Modell angemessen gewichten.

Vollständige Rückversicherungen enthalten zusätzliche Dienstleistungen wie Gesundheitsprüfungen. Eine Stop-Loss-Rückversicherung ist deshalb für viele Pensionskassen nicht die optimale Lösung.

Der Stiftungsrat muss periodisch prüfen, ob die Versicherungsverträge konkurrenzfähig sind. Einsparungen bei Rückversicherungsverträgen könnten entweder für tiefere Beiträge von Arbeitgeber und Arbeitnehmern sorgen oder für bessere Leistungen verwendet werden.

Zusätzlich zum Prämienvergleich sind wichtige Fragen zu klären. Zum Beispiel, wie die Gesundheitsprüfung funktioniert, und ob sich die Versicherten bei einem Wechsel erneut prüfen lassen müssen. Schliesslich sollte der Stiftungsrat auch die administrative Zusammenarbeit mit den Rückversicherern beurteilen, die in Frage kommen.

Enormes Sparpotenzial

Dass sich der Aufwand für eine Ausschreibung lohnt, beweisen viele Beispiele aus der Praxis der VZ-Experten. Mit der Ausschreibung für eine vollständige Rückversicherung der Risiken Invalidität und Tod einer Pensionskasse mit über 1200 Versicherten erzielte das VZ bis zu 60 Prozent tiefere Prämien – und das bei absolut identischen Leistungen (siehe Grafik). Wenn der Stiftungsrat dieses Sparpotenzial nicht nutzt, nimmt er seine Verantwortung nicht wahr.

Noch markanter sind die Unterschiede bei den Stop-Loss-Versicherungen. Das VZ hat für eine Pensionskasse mit 1200 Versicherten und einer Lohnsumme von rund 40 Millionen Franken eine Stop-Loss-Rückversicherung ausgeschrieben. Die Prämienunterschiede sind enorm: Je nach Selbstbehalt, den die Pensionskasse tragen kann und will, beträgt die Differenz zwischen dem teuersten und dem günstigsten Anbieter 88 Prozent.

Leistungsunterschiede

Wie bei jedem Vertrag ist das Leistungspaket entscheidend. Die Grundlage für jede Ausschreibung ist das Vorsorgereglement, in dem die Leistungen bei Invalidität und Tod definiert sind. Zwischen den Rückversicherern gibt es markante Unterschiede, unter anderem bei der maximalen Risikosumme.

Hier geht es um die Frage, welcher Höchstbetrag pro Schadenfall versichert ist und welchen Gesamtschaden der Rückversicherer pro Jahr höchstens übernimmt. Jede Pensionskasse muss für sich definieren, welchen Risikoschutz sie braucht. Ist der Bedarf höher als der versicherte, sind Verhandlungen mit dem Rückversicherer oder zusätzliche Rückstellungen in der Bilanz der Pensionskasse notwendig.

Weitere Unterschiede gibt es bei der Gesundheitsprüfung für versicherte Personen mit einem Lohn über einem definierten Betrag. Und schliesslich sollte der Stiftungsrat bei potenziellen Rückversicherern eine Tarifgarantie für die festgelegte Vertragslaufzeit einholen.

Planung des Ausschreibungsprozesses

Ob ein Ausschreibungsprozess zum Erfolg wird, hängt von der Planung ab. Falls sich herausstellt, dass sich ein Wechsel zu einem anderen Rückversicherer lohnt, muss der bestehende Vertrag rechtzeitig gekündigt werden – in der Regel mit sechs Monaten Kündigungsfrist auf Ende eines Kalenderjahres.

Der Ausschreibungsprozess ist idealerweise vor dem Ablauf der Kündigungsfrist abgeschlossen, also im ersten Halbjahr. Die Kündigung des Vertrags ohne schriftliche Zusage des neuen Rückversicherers kann verheerende Folgen haben. Im Extremfall steht die Pensionskasse ohne Versicherungsschutz da.

Zu jeder Ausschreibung gehören ein klarer Zeitplan und feste Meilensteine – sonst macht sich der Stiftungsrat angreifbar. Die Arbeiten im Zusammenhang mit der Ausschreibung und der Evaluation kann er delegieren, er muss sie aber eng überwachen. Den Entscheid für oder gegen einen Wechsel fällt auf jeden Fall der Stiftungsrat.

In der Submission werden die folgenden Rahmenbedingungen festgelegt:

- Ausgangslage

- Ziel

- Durchführung der Ausschreibung

- Vertraulichkeit

- Allgemeine Angebotsbedingungen

- Annahme oder Ablehnung von Offerten

- Empfangsbestätigung

- Gültigkeit

- Kriterien für die Evaluierung

- Kosten

- Ablauf und Zeitplan der Ausschreibung

Der Stiftungsrat sollte bei einer Ausschreibung sicherstellen, dass die Daten konsistent sind und überall dieselben Zahlen verwendet werden (zum Beispiel einheitlicher Stichtag, Berücksichtigung aller Versichertengruppen). Zudem müssen die Daten den aktuellen Stand abbilden, Korrekturen so weit wie möglich verarbeitet sein (zum Beispiel Alters-, Hinterlassenen- und Invalidenrentner, Prämienbefreite). Die Übernahme und Abgabe von Invalidenrentnern sollte geregelt sein.