Hohe Steuern auf Geschäftsliegenschaften

Liegenschaften im Geschäftsvermögen behindern häufig die Suche nach einem Nachfolger. Potenzielle Käufer haben in der Regel nicht genug Kapital, um zusätzlich zum Unternehmen noch eine Immobilie zu finanzieren. Darum sollten Firmeninhaber die Liegenschaft vorgängig in ihr Privatvermögen überführen. Dabei können hohe Steuern anfallen.

Beitrag empfehlen

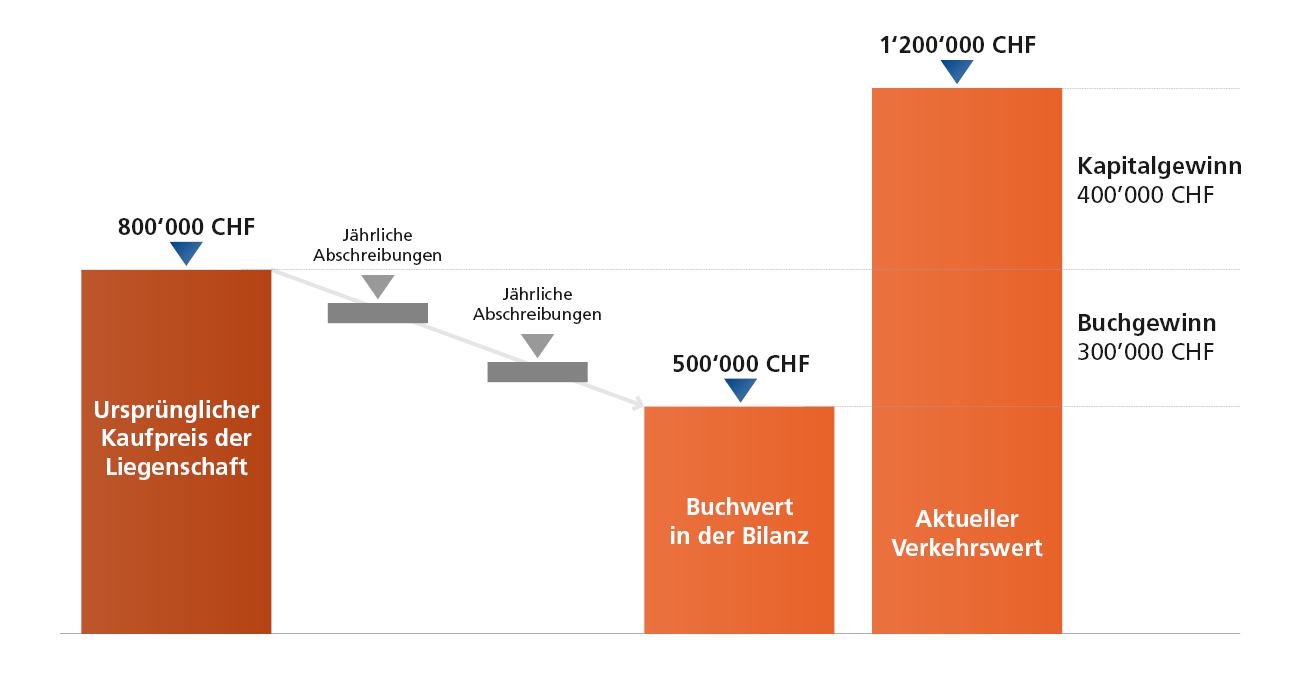

Bei der Überführung einer Liegenschaft vom Geschäfts- in das Privatvermögen werden oft stille Reserven aufgelöst. Auf der Differenz zwischen Buch- und Verkehrswert fallen Steuern an, die besonders hoch ausfallen, wenn die Liegenschaft über die Jahre stark abgeschrieben wurde und seit dem Kauf markant an Wert zugelegt hat.

Erhalten Sie aktuelle Unternehmensverkaufsangebote regelmässig per E-Mail:

Sowohl der Bund als auch die Kantone besteuern Buchgewinne, die bei einer Überführung aufgerechnet werden, zusammen mit dem übrigen Gewinn des Unternehmens bzw. bei Personengesellschaften mit dem übrigen Einkommen aus selbstständiger Erwerbstätigkeit. Der Buchgewinn entspricht der Differenz zwischen dem ursprünglichen Kaufpreis der Liegenschaft und dem Buchwert in der Bilanz.

Steuerbemessung bei der Übertragung einer Liegenschaft

Der Wertzuwachs seit dem Kauf hingegen bedeutet aus steuerlicher Sicht einen Kapitalgewinn (Verkaufserlös abzüglich Anlagekosten), der je nach Kanton unterschiedliche Steuern auslöst. In Kantonen mit monistischem Besteuerungssystem wird ein Kapitalgewinn von der Grundstückgewinnsteuer erfasst. Bei Kapitalgesellschaften wird sie bereits bei der Überführung fällig, da die Übertragung eine Handänderung darstellt, bei Personengesellschaften erst dann, wenn die Liegenschaft verkauft wird. Dieses sogenannte monistische System gilt in den Kantonen ZH, BE, UR, NW, BS, BL, TI und JU.

Die übrigen Kantone und der Bund wenden das dualistische System an. Hier wird der gesamte Gewinn, also auch der Wertzuwachs, zusammen mit dem übrigen Gewinn des Unternehmens von der Gewinnsteuer (Kapitalgesellschaft) bzw. von der Einkommenssteuer (Personengesellschaft) erfasst. Inhaber von Personengesellschaften können allerdings einen Steueraufschub beantragen. In diesem Fall ist der Kapitalgewinn wie beim monistischen System erst beim Verkauf und nicht bei der Überführung zu versteuern.

Aber aufgepasst: Ein Steueraufschub kann letztlich zu einer höheren Steuerbelastung führen. Inhaber von Personengesellschaften können unter gewissen Voraussetzungen bei der Geschäftsübergabe von der privilegierten Liquidationsgewinnsteuer profitieren. Beantragt der Inhaber den Steueraufschub, verliert er dieses Steuerprivileg.

Beim Verkauf der Liegenschaft wird der Kapitalgewinn dann mit der höheren ordentlichen Einkommenssteuer erfasst.

Für Kapitalgesellschaften besteht die Möglichkeit des Steueraufschubs nicht. Zudem fallen auch beim Aktionär bzw. Gesellschafter, der die Liegenschaft übernimmt, Einkommenssteuern an: Er muss den Verkehrswert der Liegenschaft (abzüglich der Hypotheken) in der Steuererklärung als Dividende deklarieren. Man kann sich das wie folgt vorstellen: Der Inhaber kauft dem Unternehmen die Liegenschaft zum Verkehrswert ab. Dadurch fliessen liquide Mittel in das Unternehmen, die als Dividende wieder ausgeschüttet werden. In der Praxis wird aber meist auf die Zahlung des Kaufpreises mit anschliessender Ausschüttung einer Bardividende verzichtet und direkt eine sogenannte Naturaldividende ausgeschüttet.

Je nach Kanton wird zusätzlich zur Gewinn- bzw. Grundstückgewinnsteuer eine Handänderungssteuer fällig. In Kantonen ohne Handänderungssteuer sind in der Regel die Grundbuchgebühren höher, die bei einem Besitzerwechsel gezahlt werden müssen.

Selbstständige müssen neben den Steuern auf dem gesamten Buch- und Kapitalgewinn auch noch AHV-Beiträge bezahlen, die rund 10 Prozent betragen.

Tipp: Einige Kantone akzeptieren die Überführung zu den Anlagekosten oder zum amtlichen Wert. Mit einer steuerlichen Vorabklärung schaffen Sie Klarheit bezüglich des Überführungswertes und können unter Umständen ihre Steuerbelastung massgeblich reduzieren.