Comment définir votre stratégie de placement

De nombreux investisseurs achètent et vendent des titres de manière hasardeuse et sans plan précis. La performance d’un investissement est largement tributaire de la stratégie adoptée. Quelle est la stratégie de placement appropriée? De quels aspects faut-il tenir compte?

Recommander l'article

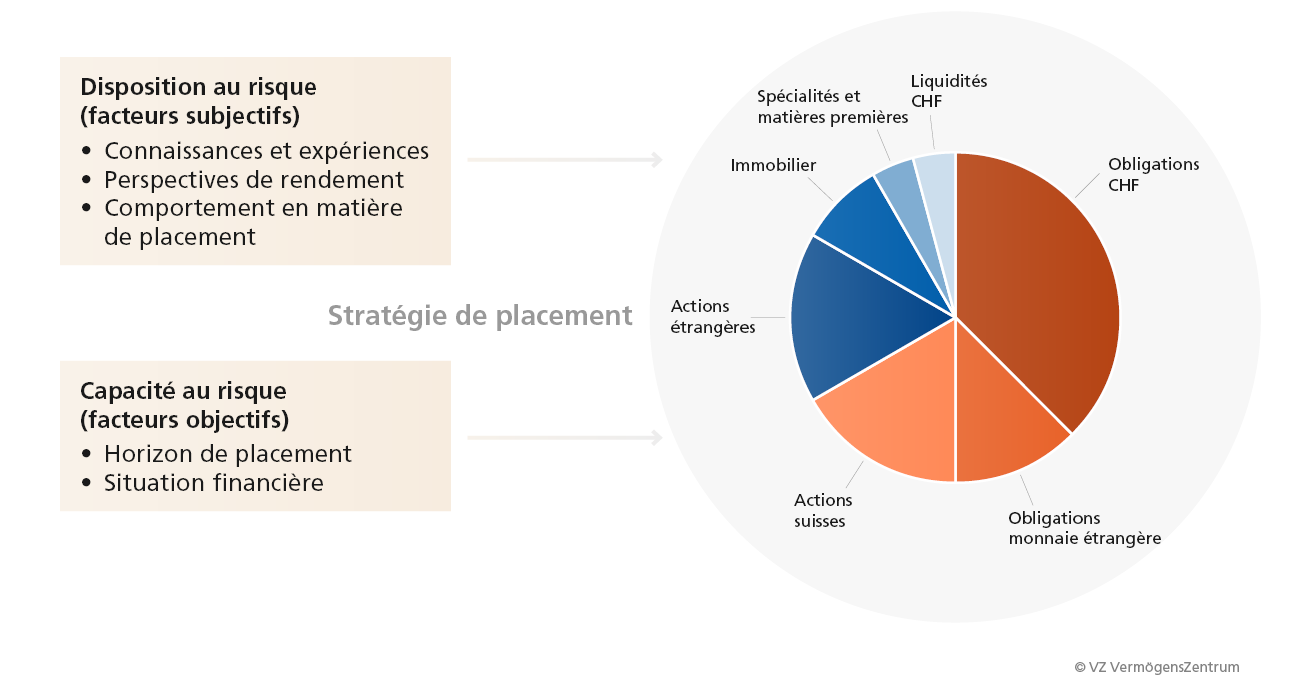

La stratégie de placement indique quelle part de la fortune investir et quelles classes d’actifs privilégier: actions suisses, titres porteurs d’intérêts étrangers ou matières premières. Elle détermine la répartition à long terme du patrimoine dans les différentes classes d’actifs.

Deux facteurs doivent impérativement être pris en compte lors de l’élaboration de la stratégie de placement: la capacité à assumer les risques et la tolérance aux risques.

La capacité à assumer les risques exprime la part du patrimoine dont l’investisseur a besoin et dans quel laps de temps. S’il compte par exemple utiliser prochainement une grande partie de son patrimoine pour acheter une maison, sa capacité de risque est faible.

La tolérance aux risques reflète la capacité émotionnelle de l’investisseur à supporter les fluctuations du capital investi et les pertes de cours intermédiaires. Les investisseurs qui ont du mal à gérer les pertes ont une faible tolérance au risque. Un investisseur peut avoir une capacité de risque élevée et une tolérance aux risques faible et inversement.

Définir une stratégie de placement

Les questions suivantes vous aident à définir votre stratégie de placement

Quelles sont mes priorités et mes objectifs?

De nombreux investisseurs sont disposés à prendre des risques élevés et à assumer de fortes fluctuations de cours pour obtenir les meilleurs rendements possibles. En revanche, d’autres privilégient des placements sûrs et souhaitent avoir accès à leur capital en permanence. Ces différents objectifs dictent la composition du portefeuille.

De combien de liquidités ai-je besoin et à quelle période?

Une partie de la fortune doit toujours être disponible à court terme pour couvrir les dépenses imprévues, telles que des frais de santé ou l’achat d’une nouvelle voiture. Le montant de ces liquidités librement disponibles est défini individuellement. Elles ne peuvent être investies que dans des catégories de placement soumises à de faibles fluctuations de valeur et qui peuvent être revendues à tout moment sans subir de lourdes pertes.

De nombreux investisseurs peuvent très bien se passer d’une partie de leur fortune pendant une longue période de temps. Ils peuvent donc investir cette partie en prenant plus de risques, en optant par exemple pour une part d’actions plus élevée et en acceptant, par conséquent, l’éventualité de fortes fluctuations des cours.

En investissant dans des actions, il est possible de réaliser un rendement annuel moyen de 4% à 8%. Le graphique montre que les placements en actions ne sont recommandés que si l’investisseur dispose d’un horizon de placement d’au moins six ans. Plus l’horizon de placement est long, plus la part d’actions peut être importante.

Dans plus de la moitié des cas, il a été possible par le passé d’atteindre un rendement d’au moins 4% par an sur une période de dix ans.

Suivez chaque semaine les dernières évolutions sur les marchés financiers:

Combien de pertes suis-je prêt à supporter?

Il est difficile d’évaluer objectivement son propre degré de tolérance aux risques. De nombreux investisseurs surestiment leur disposition personnelle à supporter les risques. Seuls ceux qui ont déjà investi lors d’un krach boursier connaissent leurs émotions dans une telle situation.

Les investisseurs présentant une faible tolérance aux risques ne devraient prendre des risques élevés que si la perte annuelle maximale ne dépasse pas 5%. Les investisseurs ayant une tolérance aux risques moyenne sont disposés à supporter des pertes de 10%. Ceux qui ont une forte tolérance aux risques dorment encore sur leurs deux oreilles lorsque la valeur de leurs placements fluctue de 20% en un an.