10 conseils pour votre pilier 3a

Découvrez où et à quel moment les versements dans le pilier 3a sont les plus intéressants et comment retirer au mieux les avoirs épargnés. Grâce aux conseils suivants, vous disposerez de beaucoup plus d’argent à la retraite.

Recommander l'article

1. Cotisez autant que possible dans le 3ème pilier.

Vous améliorez ainsi votre prévoyance vieillesse et réduisez votre charge fiscale. Pour chaque tranche de 1000 francs versés, l’économie d’impôt est comprise entre 200 et 400 francs selon le revenu imposable et le lieu de domicile. En 2024, les personnes actives affiliées à une caisse de pension peuvent verser jusqu’à 7056 francs. Pour les personnes actives sans caisse de pension, la limite s’élève à 20% du revenu net et au maximum à 35'280 francs.

Notre calculateur d’impôts 3a vous permet de calculer facilement les économies d’impôts que vous pouvez réaliser avec le 3e pilier.

2. Les versements peuvent également être intéressants pour les personnes actives ayant atteint l’âge de la retraite.

Les hommes continuant à exercer une activité lucrative après l’âge ordinaire de la retraite peuvent cotiser jusqu’à 70 ans au troisième pilier, les femmes jusqu’à 69 ans.

Les personnes qui ne cotisent alors plus à la caisse de pension peuvent même effectuer deux versements dans le pilier 3a l’année du départ à la retraite, à savoir la "petite" cotisation maximale pour les personnes actives, qui est de 7056 francs, pour les mois allant jusqu’au départ la retraite, et 20% du revenu déterminant provenant de l’activité lucrative pour les mois restants de l’année. Le montant des versements dans le pilier 3a est toutefois limité à 35'280 francs par an.

Pour les années suivant le départ à la retraite, il faut tenir compte du fait que dans certains cantons, la déduction générale des assurances dans la déclaration d’impôts est plus élevée si plus aucune cotisation n’est versée au titre de la prévoyance vieillesse.

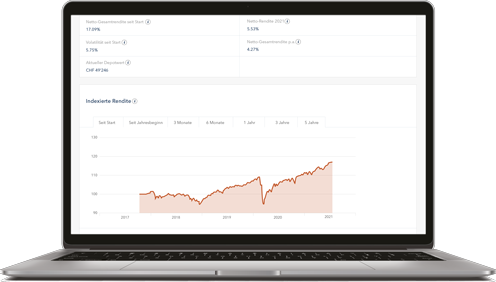

3. À long terme, un troisième pilier avec titres s’avère plus rentable qu’un compte d’intérêts.

Les taux d’intérêt que l’on perçoit actuellement sur les comptes 3a ne compensent pas le renchérissement. Par conséquent, l’argent déposé sur un compte 3a perd de la valeur.

Une solution 3a avec titres comporte certes plus de risques qu’un compte 3a, mais elle offre généralement un rendement nettement supérieur à long terme. Voici une comparaison: admettons qu’un épargnant ait versé dans le pilier 3a, chaque année durant 30 ans, le montant maximal légal pour les personnes exerçant une activité lucrative et affiliées à une caisse de pension. Avec un compte 3a portant intérêts, son avoir s’élèverait aujourd’hui à 238'000 francs. Avec une solution investie à 40% dans des actions, il aurait accumulé au moins 40'000 francs supplémentaires.

4. Optez pour une solution avec titres et des frais bas.

Dans le cadre des solutions avec titres à gestion active, les frais engloutissent une grande partie du rendement. Les solutions avec titres gérées passivement, c’est-à-dire investies dans des ETF et autres fonds indiciels, sont nettement moins coûteuses.

Les frais bas permettent à eux seuls d’obtenir au fil des ans un rendement supplémentaire de plusieurs milliers de francs. Dans l’exemple ci-dessus (voir conseil n° 3), l’avoir de l’épargnant est 18'000 francs plus élevé avec des frais annuels de l’ordre de 0,8% au lieu de 1,2%. Par rapport à un compte 3a rémunéré, l’écart atteint même presque 58'000 francs.

5. Prolongez votre horizon de placement au-delà de la retraite.

Avec le pilier 3a de VZ et de quelques autres prestataires, les titres peuvent être transférés dans le dépôt de titres privé à la retraite. Vous courrez alors moins le risque de devoir vendre vos titres à un moment où les cours baissent. Grâce à cette plus grande marge de manœuvre, les personnes actives plus âgées peuvent également investir leurs avoirs 3a dans des titres et bénéficier de meilleures perspectives de rendement à long terme.

Lisez régulièrement nos conseils sur l’AVS, la caisse de pension et le 3e pilier:

6. Comparez régulièrement les taux d’intérêt, car les différences peuvent être conséquentes.

Même de petites différences de taux ont, au fil des ans, un impact considérable sur les avoirs à la retraite. Vous pouvez transférer vos avoirs 3a d’une banque à l’autre à tout moment et, généralement, sans frais. Toutefois, certaines banques n’autorisent un transfert que jusqu’à cinq ans avant l’âge de la retraite AVS. À partir de ce moment-là, vous n’effectuez des versements que de manière anticipée. Vous trouverez ici les meilleurs taux d’intérêt actuels.

7. Il vaut la peine d’effectuer des versements dans le pilier 3a dès le début de l’année.

Cela vaut surtout pour les épargnants qui optent pour une solution 3a avec titres. Une comparaison le montre: grâce à l’effet des intérêts composés, les personnes qui optent pour une solution de prévoyance avec des ETF avantageux et qui versent toujours leurs cotisations en début d’année ont, au bout de 20 ans, environ 8500 francs de plus dans leur troisième pilier que celles qui ne versent leurs cotisations d’épargne annuelles qu’en fin d’année.

Avec un compte 3a, on bénéficie d’un taux d’intérêt plus élevé que sur un compte d’épargne. Toutefois, dans l’environnement de taux bas actuel, il n’est pas non plus possible de tirer parti de l’effet des intérêts composés.

8. Choisissez une solution 3a auprès d’une banque plutôt que chez un assureur.

Les solutions d’assurance avec une part d’épargne sont chères et peu transparentes, sans compter que les commissions grignotent une grande partie du rendement. En outre, vous perdez une partie des montants versés si vous cessez de payer la prime convenue ou si vous résiliez la police avant l’échéance.

En contrepartie, les polices de prévoyance prévoient généralement une couverture en cas de décès pour les survivants ainsi qu’une libération du paiement des primes en cas d’invalidité. Toutefois, ces deux risques peuvent aussi être assurés au moyen d’une police d’assurance décès ou incapacité de gain si nécessaire. Il est généralement plus avantageux de séparer clairement l’assurance de l’épargne et d’organiser le processus d’épargne avec des placements peu onéreux.

9. Ne retirez pas vos avoirs 3a la même année que les avoirs de la caisse de pension et de libre passage.

Plus le montant des retraits au cours d’une même année est important, plus la charge fiscale en pour cent sera élevée. Pour calculer l’impôt sur le versement du capital, l’administration fiscale additionne tous les retraits en capital du deuxième pilier et du pilier 3a effectués sur une année, y compris ceux du conjoint dans la plupart des cantons.

10. Ouvrez deux ou trois comptes 3a que vous pourrez retirer plus tard de façon échelonnée.

Quiconque ferme un compte 3a doit en retirer la totalité. Répartissez les versements chaque année sur différents comptes ou ouvrez un autre compte 3a, si vous avez déjà épargné 50'000 francs par exemple, et versez-y vos primes annuelles